Primero de todo explicaremos en qué consiste la estrategia de inversión DCA y a continuación profundizaremos para llegar a la conclusión de si es apropiada emplearla o no. Veamos.

¿En qué consiste una estrategia Dollar Cost Averaging (DCA)?

Se trata de una estrategia de inversión periódica, esto es, en lugar de invertir un importe concreto todo de golpe al principio, el DCA consiste en ir invirtiendo cantidades más pequeñas cada cierto tiempo, mensualmente por ejemplo, con lo que se reduce la volatilidad de la rentabilidad esperada, especialmente en periodos de incertidumbre de caídas en los mercados. Pero ¿qué ocurre si el mercado sube y empleamos esta estrategia en lugar de haber invertido todo de golpe? Haremos un poco de “spoiler”, pero lo cierto es que nos dejaríamos rentabilidad por el camino. Veamos algunos ejemplos.

Ejemplos y simulaciones con la estrategia de inversión DCA frente a la inversión inmediata

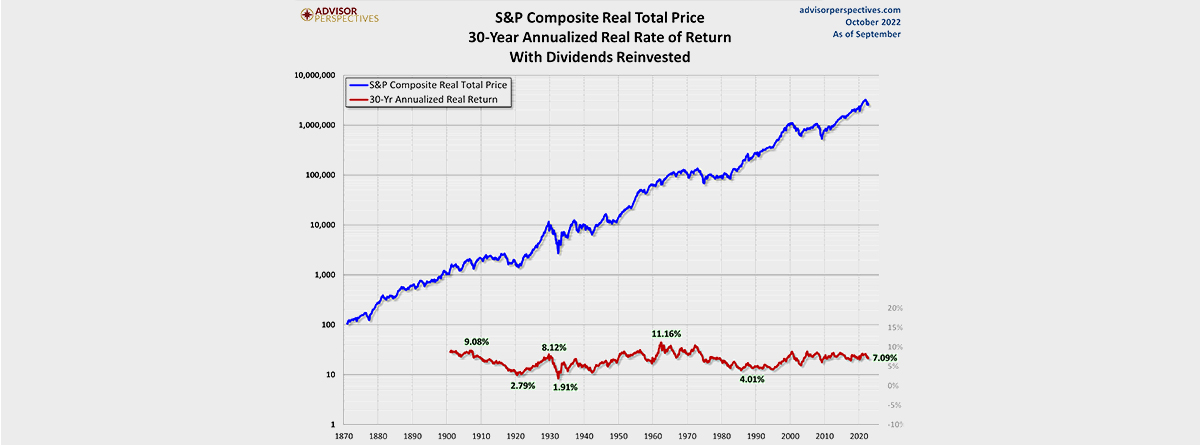

Haremos el análisis centrándonos en la bolsa americana, a través de su índice de referencia, el SP500, desde 1870 y teniendo en cuenta que reinvertimos los dividendos y descontamos la inflación.

http://bit.ly/3Eam0kR

Lo primero que debemos destacar del gráfico es la línea azul, correspondiente a la rentabilidad real -una vez descontada la inflación- del SP500 con base 100 en 1870 y considerando la reinversión de los dividendos, línea que se representa en escala logarítmica para suavizar la serie y hacerla homogénea a lo largo del tiempo, facilitando su comparativa.

En cuanto a la línea roja de debajo nos viene muy bien para el tema a tratar y los ejemplos que expondremos a continuación en franjas de inversión de 30 años, que es un periodo representativo del tiempo que podemos invertir a lo largo de nuestra vida. Así, esta línea roja lo que calcula en cada punto es la rentabilidad media anualizada de los 30 años inmediatamente anteriores, siendo el peor periodo de 30 años el comprendido tras el crack del 29, cuando el retorno medio anualizado se redujo al +1.91%, mientras que el mejor periodo de 30 años vino entre la década de los 50 y 60, alcanzándose un retorno anualizado del +11.16%, cuando el mundo se recuperaba tras la Segunda Guerra Mundial y emergía la generación del “baby boom”.

Pero esta línea roja se refiere a una inversión “de golpe”, no periódica, al inicio de cada periodo de 30 años. Comparemos ahora una inversión inmediata con otra DCA en un periodo muy turbulento de mercado y en otro periodo más alcista con la ayuda de una calculadora DCA para el SP500.

Enero de 1929 – Enero de 1959

Inversión instantánea, “de golpe”: Si hubiéramos invertido 1.000$ se habrían transformado en 7.937$ al cabo de 30 años, rentando a un promedio anualizado del +7.14%.

Estrategia DCA, invirtiendo esos 1.000$ a lo largo de los 30 años (2.77$ mensuales): Al cabo de 30 años se hubieran alcanzado 5.906$, rentando a un promedio anualizado del +11.8%.

Las cifras pueden dar lugar a confusión, porque en términos relativos la rentabilidad es superior en la estrategia DCA (rentabilidad anualizada ponderada por la inversión realizada). Sin embargo, atendiendo a lo que verdaderamente nos importa, que es el saldo final, la estrategia de inversión instantánea es más rentable que la DCA aun atravesando el crack del 29 (cerca del -90% desde máximos) con todo invertido. Y ello es porque a pesar de que la estrategia DCA se ve muy poco afectada por caídas tan significativas tras el crack del 29 -al haberse destinado una parte muy pequeña de los 1.000€ que se invertirán al cabo de los 30 años-, el hecho de que la estrategia DCA no esté plenamente invertida hasta el final del periodo redunda en que se pierde una buena parte de la rentabilidad generada por el SP500, rentabilidad que sí recoge la inversión instantánea al comienzo de los 30 años.

Primeros 10 años, de Enero de 1929 a Enero de 1939

Inversión instantánea, “de golpe”: Si hubiéramos invertido 1.000$ se habrían transformado en 767$ al cabo de 10 años, rentando a un promedio anualizado del -2.6%.

Estrategia DCA, invirtiendo esos 1.000$ a lo largo de los 30 años (2.77$ mensuales): Al cabo de los primeros 10 años se hubieran alcanzado 312$, rentando a un promedio anualizado del +5.21% gracias principalmente a la inversión periódica mensual realizada durante el periodo bajista del SP500, pero quedando esos 312$ al cabo de los 10 años muy por debajo de los 767$ de la inversión instantánea, motivo por el cual será imposible para la estrategia DCA superar a la inversión instantánea durante los 20 años alcistas siguientes.

Enero de 1959 – Enero de 1989

Inversión instantánea, “de golpe”: Si hubiéramos invertido 1.000$ se habrían transformado en 12.337$ al cabo de 30 años, rentando a un promedio anualizado del +8.72%.

Estrategia DCA, invirtiendo esos 1.000$ a lo largo de los 30 años (2.77$ mensuales): Al cabo de 30 años se hubieran alcanzado 3.830$, rentando a un promedio anualizado del +9.6%.

Aquí ocurre algo similar al caso anterior, en cuanto a confusión se refiere. Si bien aquí el SP500 es alcista prácticamente desde el inicio hasta el final del periodo, la rentabilidad sobre la base invertida vuelve a ser superior en el caso de la estrategia DCA, pero no así atendiendo a la cantidad al final del periodo, que es muy superior en caso de haber invertido los 1.000$ de golpe al principio, 12.337$, frente a haberlos invertido en fracciones mensuales, 3.830$.

Conclusión

Podemos concluir que una estrategia DCA no es más rentable a largo plazo que la inversión instantánea y solo puede serlo en determinados periodos de la Historia, cuando el SP500 tiene una tendencia bajista, pero no es lo normal como hemos podido observar.

De manera que si a lo largo de nuestra vida tenemos una entrada extraordinaria de capital (bonus, venta de una empresa o activo, herencia…) parece que lo más apropiado a largo plazo sea invertirlo, sin dejar de seguir haciendo inversiones periódicas en la medida que nuestro salario y ahorros nos lo permitan.

Una forma de canalizar nuestro ahorro e invertirlo, ya sea de golpe o periódicamente, puede ser a través de la amplia oferta de Soluciones de Ahorro – inversión de Mapfre , además pone a su disposición una red de expertos financieros con larga experiencia en el mercado.