Cuando firmas un préstamo o una hipoteca puede ser muy útil ponerte en lo peor. ¿Qué pasa si te quedas en paro y no puedes pagar el préstamo? Incluir un período de carencia en el contrato es una de las posibles soluciones. Gracias a esta figura estarás protegido.

¿Qué es la carencia en un préstamo?

La carencia en un préstamo o una hipoteca es un período de tiempo durante el que no hay que pagar una parte o el total de la cuota del préstamo.

Esta cláusula, que también se conoce como período de gracia, permite abonar solo una parte del préstamo y se usa normalmente en dos situaciones:

- Al principio del préstamo en una hipoteca. Es muy habitual utilizar todos los ahorros para pagar la casa, que ronda el 30-35% del precio del piso entre los impuestos y la entrada de la hipoteca. En ese caso, establecer un periodo de carencia inicial te permitirá recuperarte económicamente con una cuota menor y volver a construir tu colchón de emergencia, por ejemplo.

- Cuando tienes problemas financieros. Antes de dejar de pagar el préstamo o tener que recurrir a financiación más cara, como las de la tarjeta de crédito, es mejor activar ese periodo de carencia del préstamo ara congelar o reducir la cuota.

¿Cómo funciona la carencia dentro de un préstamo?

El funcionamiento de la carencia es muy sencillo: durante un periodo de tiempo previamente pactado solo pagarás una parte de cuota del préstamo e incluso puedes dejar de pagarla del todo.

¿Y qué parte de la cuota se deja de pagar? Normalmente la relativa a los intereses. Las cuotas de todos los préstamos, da igual que sea al consumo o una hipoteca, se componen de dos elementos: el capital amortizado y los intereses.

El capital hace referencia al dinero del préstamo, que se devuelve o amortiza. Los intereses son el interés que pagas al banco por prestarte el dinero.

Cuando activas la carencia en un préstamo los intereses siempre siguen corriendo y sumando en tu contra, salvo que los estés pagando. En otras palabras, hacer uso de la carencia hará que termines pagando más en total a cambio de no tener que abonar ahora una parte de la cuota.

Es decir, se trata de una solución de emergencia para determinados casos que tiene sus costes a largo plazo.

Tipos de carencias dentro de un préstamo

Existen principalmente dos modelos de carencia para un préstamo según la parte de la cuota que se deje de pagar:

- Carencia parcial o de amortización, con la que solo se pagan los intereses del préstamo. Es decir, se abonan intereses sin reducir o amortizar la deuda.

- Carencia total, que es la menos habitual. En este caso no se pagará nada de cuota, ni intereses ni capital.

¿Cuándo dura la carencia en un préstamo?

La duración de este período de gracia depende de lo pactado en el préstamo. Este plazo puede ir desde unos pocos meses hasta un año, aunque lo normal es que no se superen los 18 meses.

¿Cómo se calcula un préstamo con carencia?

La forma de calcular la carencia y su efecto en el préstamo depende del tipo de carencia. En cualquier caso, siempre hay que recalcular las cuotas resultantes.

En una carencia parcial, primero habrá que calcular a cuánto ascienden las cuotas durante el periodo de carencia, que normalmente serán los intereses que se venían pagando. Después habrá que recalcular la cuota del préstamo, que normalmente será más alta para hacer frente al tiempo en el que no se ha amortizado capital.

Y es que, establecer un periodo de carencia no amplía el periodo del préstamo. En consecuencia, una vez termine tendrás que pagar de forma acelerada ese capital que no has amortizado.

En una carencia total solo habrá que calcular la nueva cuota una vez termine ese periodo de gracia, que será mucho más elevada que la anterior.

Un ejemplo práctico de la carencia en un préstamo

Para terminar de entender cómo funciona la carencia vamos a ver un ejemplo utilizando el simulador del Banco de España (BdE).

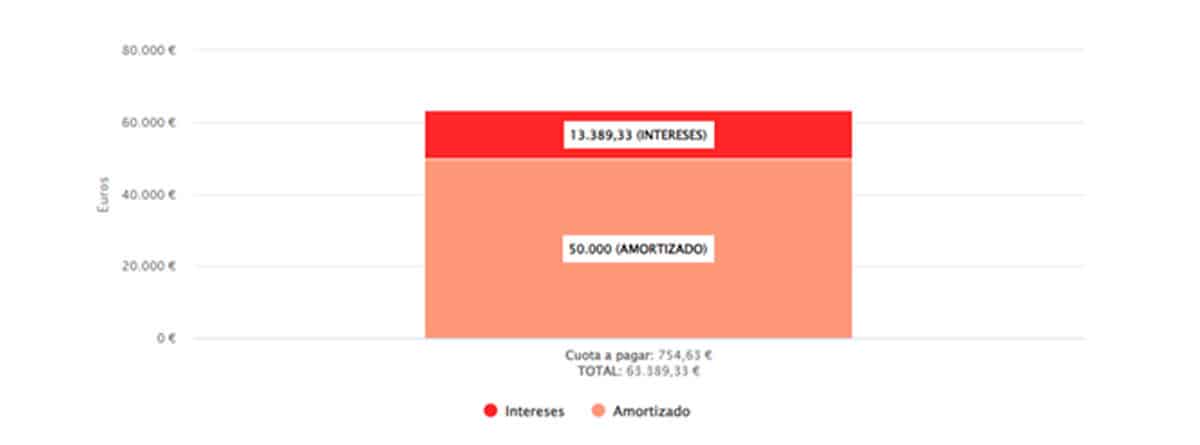

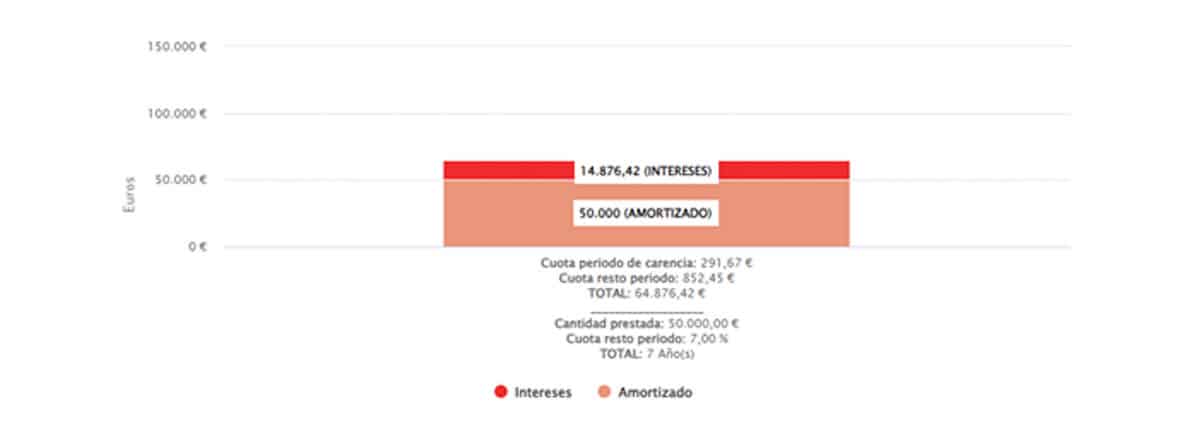

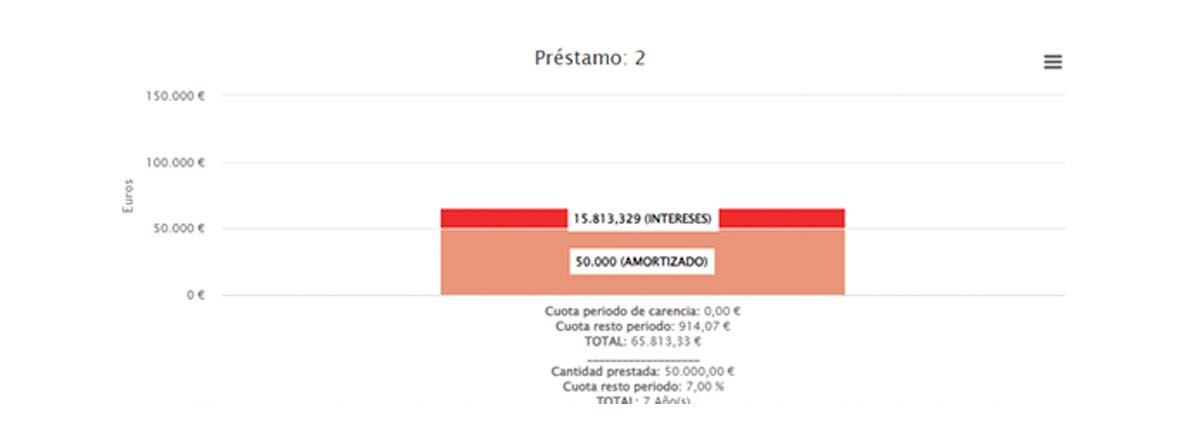

Imagina un préstamo de 50.000 € a pagar en 84 meses con interés del 7%.

- Sin aplicar ninguna carencia. La cuota será de 754,63 euros y pagarás 13.389 euros en intereses.

- Con 1 año de carencia parcial. La cuota durante el periodo de carencia será de 291 euros y la nueva cuota tras eses periodo de 852 euros. El coste de la carencia será de casi 1.500 euros (la diferencia entre los intereses del primer préstamo y los de este).

- Con 1 año de carencia total. Este sería el peor escenario para tu bolsillo. En este caso la nueva cuota tras la carencia sería de 914 euros y, lo peor es que pagarías casi 2.500 euros más en intereses.

Alternativas a usar la carencia en los préstamos

Incluir un período de carencia en tus préstamos siempre es una buena idea. Se trata de una forma de protegerte por lo que pueda pasar, pero no es la única. Existen alternativas.

Una de ellas es un seguro de protección de pagos que se encargue de hacer frente a la hipoteca cuando tú no puedas hacerlo. Así es como funcionan los seguros de amortización de hipoteca.

Siempre conviene ser previsor y contratar los Planes de Pensiones MAPFRE durante tu vida activa, así, en el caso de que no puedas amortizar los préstamos te permitirá afrontar los pagos con más tranquilidad.