Si bien el 2021 y 2022 han sido el “boom” de las hipotecas a tipo fijo y el porcentaje de hipotecas que se conceden bajo esta modalidad ya ronda el 70%, frente a menos del 30% en el caso de las hipotecas a tipo variable, queda un pequeño nicho de mercado para aquellos que se decantan por solicitar una hipoteca mixta, porcentaje que podría ir en aumento en caso de que las entidades mantengan ofertas similares a las actuales y el Euribor suba algo más durante los próximos meses.

https://www.euribor-rates.eu/es/tipos-euribor-actualmente/4/euribor-valor-12-meses/

¿Qué es y cómo funciona una hipoteca mixta?

Cuando nos disponemos a solicitar al banco una hipoteca para la compra de una casa, ya sea para nuestra futura vivienda o como inversión, además del clásico dilema entre pedir la hipoteca a tipo fijo o variable, podemos optar por una opción menos común: la hipoteca mixta.

¿Qué es la hipoteca mixta?

Se trata de una opción a medio camino entre una hipoteca a tipo fijo, los primeros años, y a tipo variable, los últimos años de la vida de la hipoteca.

¿Cómo funciona exactamente la hipoteca mixta?

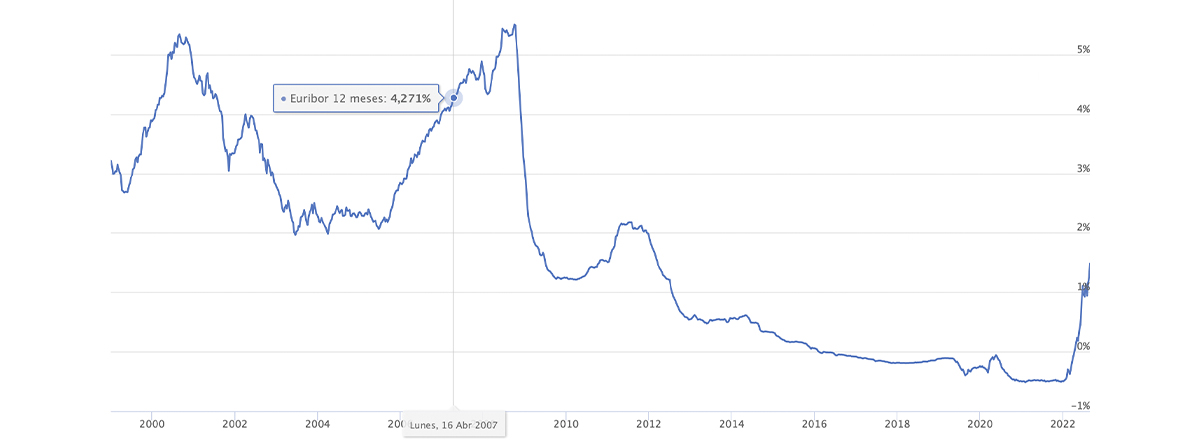

Los bancos suelen ofrecer esta modalidad con una serie de años pactados a tipo fijo y otra serie de años a tipo variable. El primer tramo suele ser de 10, 15 o 20 años, y el segundo la diferencia hasta 30 años normalmente. A partir de la finalización del primer tramo, el fijo, entrará en funcionamiento el segundo tramo, el variable, que irá referenciado, como de costumbre, al Euribor a 12 meses más un diferencial o spread.

Si analizamos bien la oferta de nuestra entidad, nos daremos cuenta de que las condiciones del tramo fijo y las de una hipoteca fija al uso son muy similares. Y llegaremos a la misma conclusión en el caso del tramo variable, que generalmente tendrá un diferencial muy similar, si no el mismo, al ofrecido en el caso de las hipotecas a tipo variable.

Las condiciones que cumplir para ser bonificados son también prácticamente idénticas al caso de una hipoteca fija o variable. Normalmente conllevará contratar un seguro de hogar, un seguro de vida, cuenta nómina y un plan de pensiones o algún producto de ahorro o inversión a través de la entidad que concede la hipoteca.

Por tanto, ¿dónde está la diferencia entre las hipotecas mixtas y las hipotecas a tipo fijo y variable? Precisamente en que se trata de mezclar ambos formatos, siendo lo más relevante que el primer tramo será el fijo y el segundo el variable. En cuanto al primer tramo fijo, lógicamente será algo más caro que el Euribor más el diferencial ofrecido en el tramo a tipo variable, pero con ello se conseguirá un blindaje frente a posibles subidas del Euribor durante este primer periodo, mientras que cuando se inicia el segundo tramo, el variable, nos interesará que el Euribor baje porque nuestra cuota se ajustará a la evolución de este.

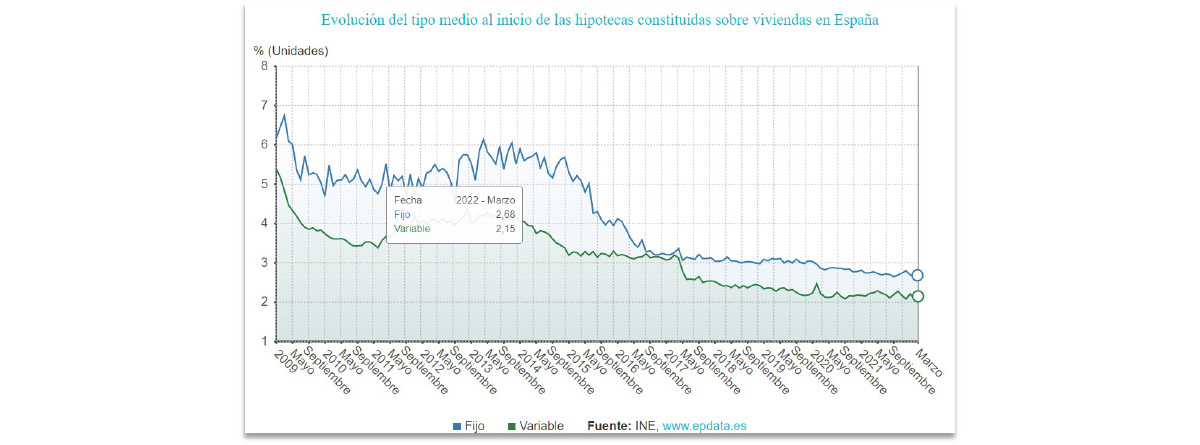

¿Cuánto más caro suele ser el tramo a tipo fijo frente al variable? Durante la última década esa diferencia a oscilado entre medio y un punto porcentual.

https://www.epdata.es/datos/hipotecas-nacional-cantidad-importe-ejecuciones-hipotecarias/146/espana/106

¿Merece la pena elegir una hipoteca mixta?

Esta modalidad ofrece de manera simultánea las ventajas de una hipoteca a tipo fijo y a tipo variable, pero también sus desventajas.

El que opte por este formato de hipoteca será porque estima que lo que va a pagar durante el primer tramo a tipo fijo, durante los primeros 10, 15 o 20 años, será inferior a su equivalente en variable -Euribor más el diferencial-, de manera que su previsión sería que el Euribor subirá al menos entre medio y un punto porcentual en media, de acuerdo con la diferencia media entre el tipo fijo y el variable de la última década mencionada anteriormente. Para que, una vez entrados en el tramo variable, el Euribor vuelva a bajar y se sitúe en niveles próximos al nivel inicial o por debajo de cómo estaba al constituirse la hipoteca, beneficiándose de dicha caída al pagar un menor tipo de interés.

Si las estimaciones son correctas el ahorro puede llegar a ser significativo, según se desprende del ejemplo siguiente:

Si ahora se firmara una hipoteca mixta con el primer tramo a 10 años a un tipo fijo del 2,8% y los 20 años siguientes al Euribor + 0,75%, suponiendo que el Euribor del 1,8% de hoy pasara al 2,8% en media durante los próximos 10 años, estaríamos ahorrando, por tanto, un 0,75% de intereses durante estos primeros 10 años comparado con el tipo variable. Mientras que si en los 20 años siguientes el Euribor cotizara en media al 1,3% ahorraríamos otro 0,75% de intereses durante este segundo tramo a tipo variable comparado con el tipo fijo del 2,8%.

Hay que matizar que estamos hablando de medias y cifras aproximadas en un caso favorable, ya que el ahorro podría ser más significativo, menor o incluso podría resultar en un coste mayor, en función de si nos queda una mayor o menor cantidad por amortizar y de la evolución del Euribor.