El modelo 360 es un documento que permite a empresarios, profesionales y autónomos de la Unión Europea la recuperación de las cuotas soportadas de IVA con origen en la compra de bienes o servicios con otros países de la UE situados en territorio de aplicación del IVA. Por su parte, el modelo 361 sirve para solicitar la devolución del IVA para profesionales o empresarios no establecidos en el territorio de aplicación del Impuesto, ni en la Comunidad, Islas Canarias, Ceuta y Melilla.

Con un ejemplo práctico se esclarecen mucho las cosas: Imaginemos que un autónomo español compra materias primas para desarrollar su actividad a un proveedor francés. En este caso, puede solicitar (mediante la presentación del modelo 360) la devolución de la cantidad de IVA soportado a la Hacienda Francesa por esa compra intracomunitaria.

Ningún empresario, profesional o autónomo tiene la obligación de presentar el modelo 360 pero, sin duda, es una opción interesante para recuperar la cantidad de IVA soportado en una compra intracomunitaria.

https://bit.ly/3GtHs5G

Modelo 360

Cumplimentar el modelo 360 no resulta demasiado complejo.

Plazo e importe mínimo de presentación

La Agencia Tributaria informa que “la solicitud de devolución deberá presentarse al Estado miembro de establecimiento a más tardar el 30 de septiembre siguiente al año natural en el que se hayan soportado las cuotas a que se refiera”.

Conviene tener en cuenta que el período de devolución no podrá ser superior a un año natural ni inferior a tres meses naturales. Eso sí, las solicitudes de devolución se pueden referir a un período inferior a tres meses cuando este período constituya el saldo de un año natural.

Si la solicitud de devolución se refiere a un período de devolución inferior a un año natural el importe de IVA no podrá ser inferior a 400 € o su contravalor en moneda nacional. Si la solicitud de devolución se refiere a un período de devolución de un año natural o a la parte restante de un año, el importe del IVA no podrá ser inferior a 50 € o a su contravalor en moneda nacional.

Pasos previos a la presentación del modelo 360 y cómo calcular el IVA intracomunitario

De cara a presentar el modelo 360 conviene preparar previamente toda la documentación necesaria:

- Proveedor

- Fecha de facturación

- Base imponible

- Cantidad de IVA soportado

- Aportación de la factura de la transacción

En el modelo 360 se tiene que consignar el importe total de la devolución que se solicita por las cuotas de IVA soportadas en la UE pero fuera de nuestro país. Hay que indicar el número de facturas a las que se refiere la solicitud, así como el número de DUAS (Documentos Únicos Administrativos) que documenten dichas importaciones.

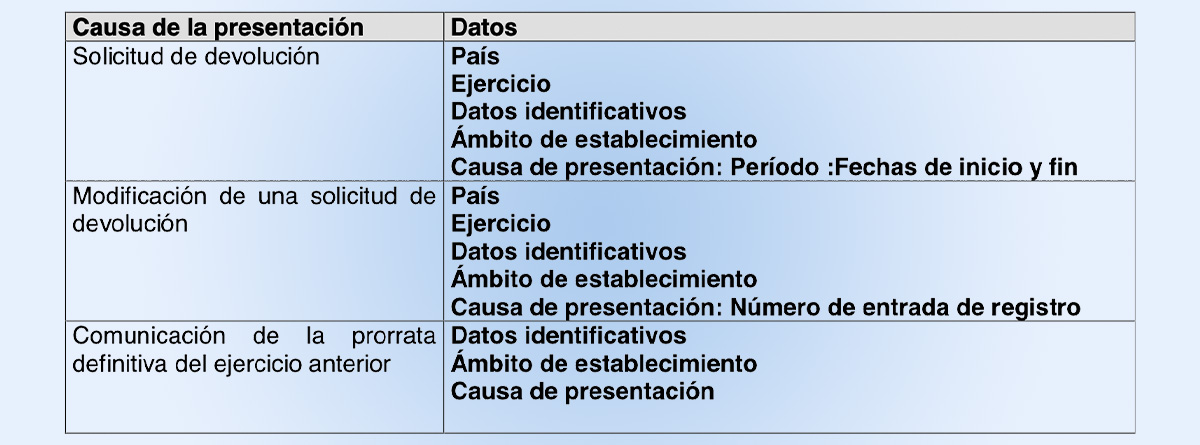

Causas de la presentación

En función de la causa de presentación se consignarán los siguientes datos:

https://bit.ly/3iqNko6

Forma de presentación

El modelo 360 de solicitud de devolución de IVA intracomunitario se efectúa por vía telemática de forma obligatoria.

Modelo 361

El modelo 361, tal y como se ha mencionado anteriormente, es una solicitud de devolución del IVA soportado en el territorio de aplicación del Impuesto por empresarios o profesionales establecidos en terceros países con los que exista reciprocidad.

¿Cómo rellenar el modelo 361?

Antes de presentar el modelo 361 conviene estar al tanto de ciertos aspectos:

- Previamente a la presentación de dicho modelo hay que enviar al órgano competente de Agencia Estatal de la Administración Tributaria una certificación original expedida por la Administración del País en el que esté establecido el solicitante, en la que se justifique su condición de sujeto pasivo del IVA o Impuesto análogo de dicho País.

- La solicitud deberá ir en castellano.

- Dichas solicitudes solo pueden referirse a las cuotas soportadas durante un trimestre natural o en el curso de un año natural. Al igual que en el formulario 360, también pueden referirse a un período inferior a un trimestre cuando constituyan el conjunto de operaciones realizadas en un año natural.

- El plazo para la presentación finaliza el 30 de septiembre siguiente al año natural en el que se hayan soportado las cuotas referidas.

- Se pueden agrupar varias facturas en una misma solicitud. El importe mínimo de solicitud es el mismo que el referido a la cumplimentación del modelo 360.

- La solicitud solo procederá si está reconocida la reciprocidad de trato a favor de los empresarios o profesionales establecidos en España, mediante resolución del director general de Tributos del Ministerio de Hacienda y Administraciones Públicas.

- Los documentos referidos se deben remitir a la Oficina Nacional de Gestión Tributaria, situada en la calle Infanta Mercedes, 49, 28020 Madrid.

Necesidad de representación para presentar el modelo 361

La Agencia Tributaria, en sus normas de cumplimentación del modelo 361, informa de lo siguiente: “La representación es necesaria para todo empresario o profesional no establecido en la Unión Europea. Por ello, con carácter previo a la presentación, deberá enviar al órgano competente de la Agencia Estatal de la Administración Tributaria poder de representación original otorgado ante fedatario público a favor de un representante que sea residente en el territorio de aplicación del Impuesto”.

Si eres autónomo y realizas compras intracomunitarias resulta fundamental conocer todo lo relativo al modelo 360. Al igual que resulta imprescindible contar con un buen seguro de salud que nos proteja en los momentos más delicados. Con el Seguro de Salud para Autónomos de MAPFRE cuentas con la máxima protección para ti y tu negocio. Además, este seguro ofrece algunas ventajas fiscales como la deducción en el impuesto de sociedades.