El modelo 130 es el que corresponde a la liquidación fraccionada de IRPF que tienen que presentar todos aquellos que desarrollen actividades económicas mediante estimación directa normal o simplificada.

Dicho de otro modo: es una declaración de ingresos y gastos que los autónomos realizan trimestralmente y con la que van pagando anticipos del 20 por ciento a cuenta de su declaración de la renta. Si al finalizar el año el autónomo ha pagado de más, la declaración de la renta le saldrá a devolver, pero si ha ganado mucho y los anticipos no son suficientes, tendrá que pagar.

¿Quién tiene que presentarlo?

Los autónomos y miembros de sociedades civiles o comunidades de bienes que ejerzan una actividad económica están obligados a presentar trimestralmente el modelo 130.

Solo están exentos de presentarlo los autónomos que desempeñen actividades profesionales, o que realicen actividades agrícolas, ganaderas o forestales, si al menos el 70 por ciento de los ingresos obtenidos en el año anterior fueron objeto de retención.

¿Cuándo hay que presentarlo?

Esta declaración hay que presentarla de forma trimestral siguiendo el calendario fijado por Hacienda:

- Primer trimestre: del 1 al 20 de abril.

- Segundo trimestre: del 1 al 20 de julio.

- Tercer trimestre: del 1 al 20 de octubre.

- Cuarto trimestre: del 1 al 30 de enero.

Si el último día coincide con fin de semana o festivo, el plazo se pospone hasta el siguiente día hábil.

Además, cabe señalar que, aunque durante un trimestre no se hayan generado ingresos ni gastos, sigue siendo obligatorio presentarlo.

Cómo rellenar el modelo 130, paso a paso

Antes de proceder a rellenar el formulario, es aconsejable que recopiles toda la información relativa a ingresos o gastos que hayas generado desde el inicio del año hasta el último día del trimestre en el que te encuentres.

Después, descarga el formulario que encontrarás en la web de la Agencia Tributaria y completa las casillas:

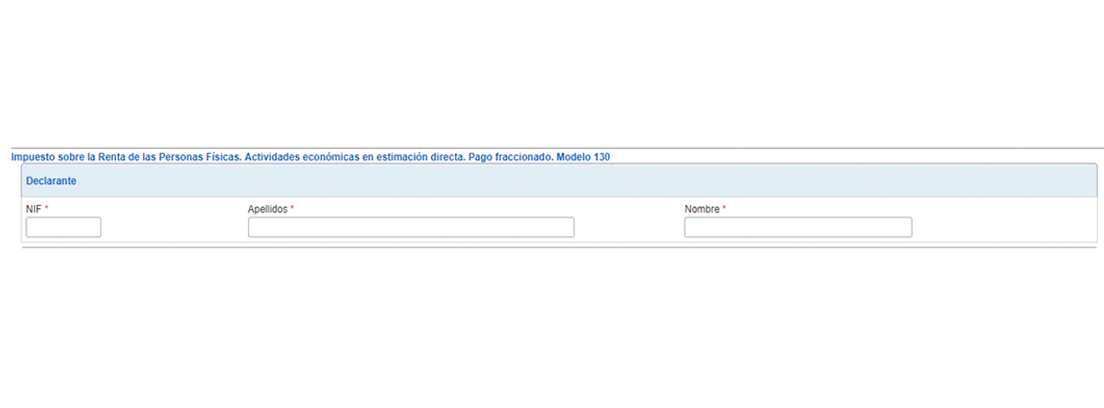

Declarante

Pon tu número de identificación fiscal (NIF), tu nombre y apellidos.

Fuente: Agencia Tributaria

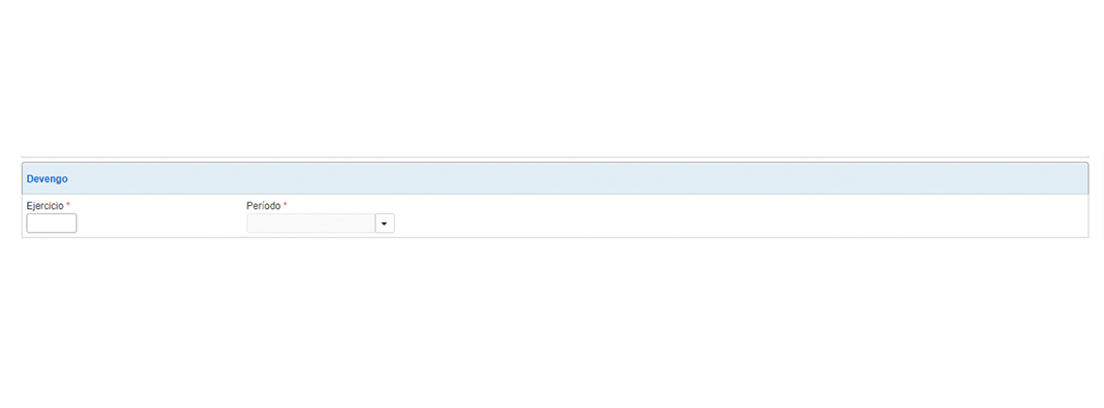

Devengo

Introduce el año al que corresponde dicha declaración (casilla “ejercicio”) y el periodo en el que te encuentras, según sea el primero, segundo, tercero y cuarto trimestre del año, con las abreviaturas 1T, 2T, 3T o 4T.

Fuente: Agencia Tributaria

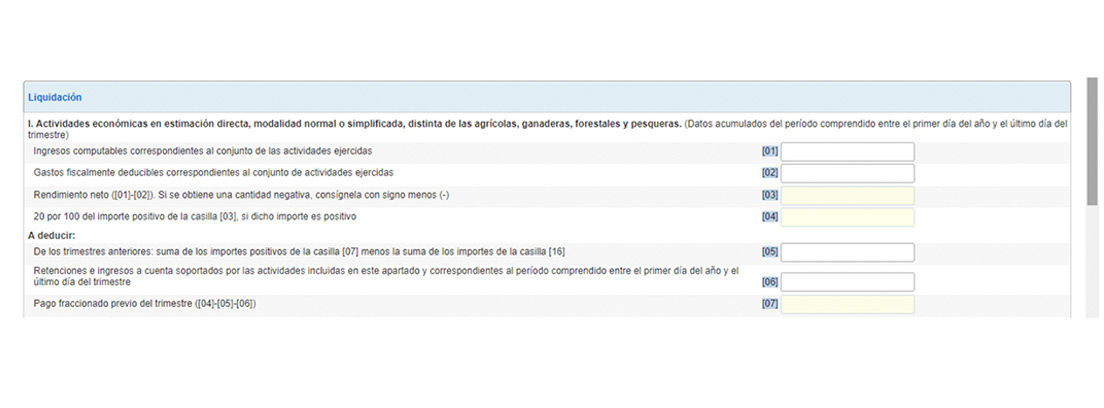

Liquidación

Aquí es donde se declara el rendimiento neto del ejercicio acumulado hasta el momento. Por tanto, los datos que tienes que introducir son los que comprenden desde el 1 de enero hasta el último día del trimestre que estás declarando.

Verás que hay tres apartados. Respecto al I y el II, la mayoría de los autónomos rellena el primero, pero si te dedicas a una actividad agrícola, ganadera, forestal o pesquera, debes completar el segundo.

Apartado I

- Casilla 01: Los ingresos del conjunto de actividades ejercidas.

- Casilla 02: Los gastos fiscalmente deducibles.

- Casilla 03: El resultado neto a fecha de fin del trimestre, es decir, la diferencia la casilla 01 y la 02.

- Casilla 04: El 20 por ciento del resultado de la casilla 03. Si el resultado sale negativo, se pone un cero.

- Casilla 05: Si estás declarando el segundo, tercer o cuarto trimestre, tienes que incluir aquí los datos de todo el ejercicio. Para ello, suma todas las casillas 07 y todas las 16 de los trimestres anteriores y resta el resultado de las primeras al de las segundas. El resultado lo introduces en la casilla 05.

- Casilla 06: La suma de las retenciones que hayas aplicado a tus facturas desde el 1 de enero.

- Casilla 07: Estos dos últimos importes se restan al 20 por ciento que obtuvimos sobre el resultado neto positivo del ejercicio, y ese es el importe definitivo del pago fraccionado previo correspondiente a esta modalidad. Es decir, resta el resultado de las casillas 05 y 06 a la casilla 04.

Fuente: Agencia Tributaria

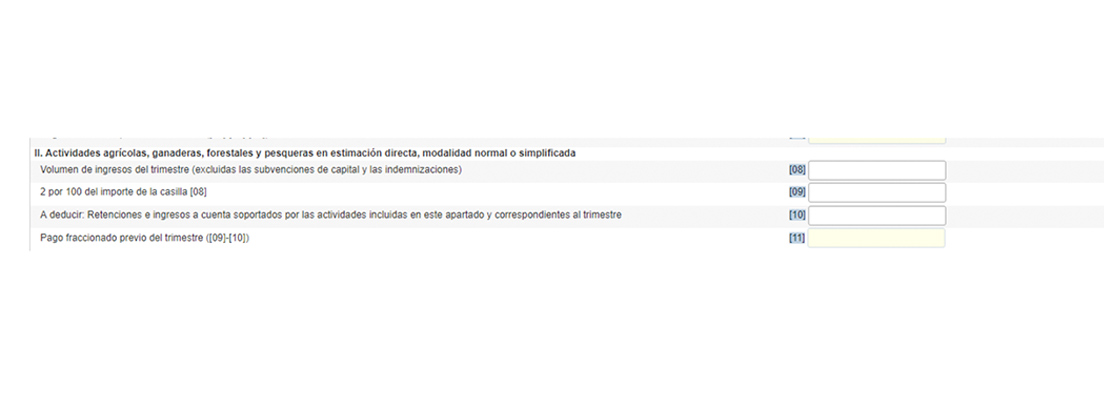

Apartado II

- Casilla 8: Los ingresos que has tenido a lo largo del año, excluyendo las ayudas o subvenciones recibidas para hacer inversiones o las indemnizaciones (sí hay que incluir las ayudas a la actividad).

- Casilla 9: Introduce el rendimiento, que se calcula aplicando el 2 por ciento a la cifra de la casilla 08.

- Casilla 10: Suma todas las retenciones que has aplicado a tus facturas desde el 1 de enero e introduce la cifra en esta casilla.

- Casilla 11: El resultado del pago fraccionado por esta modalidad, que se calcula restando las casillas 10 y 09.

Fuente: Agencia Tributaria

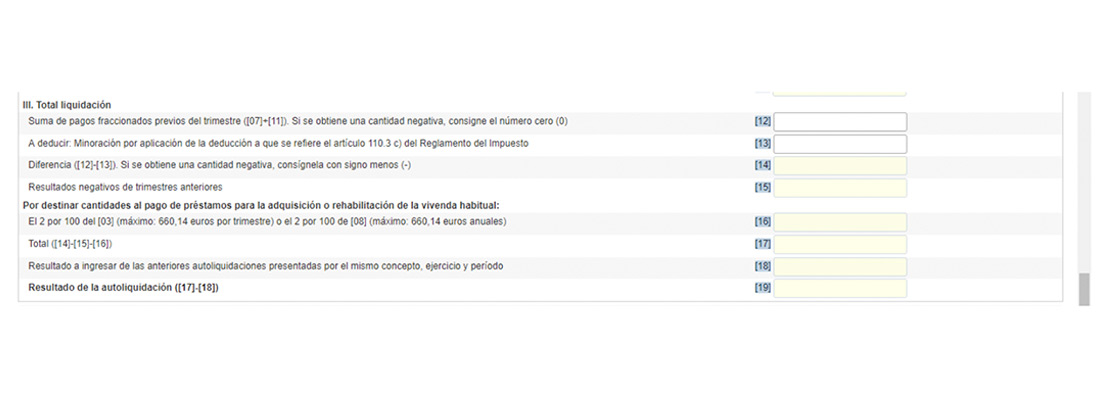

Apartado III

Es el resultado final de todo lo que tienes que pagar.

- Casilla 12: Suma los importes de las casillas 07 y 11. Si el resultado es negativo se pone un cero.

- Casilla 13: Si los beneficios del año anterior fueron inferiores a 12.000 euros, se aplica la deducción a la que se refiere el artículo 110.3 c) del Reglamento del Impuesto sobre la Renta de las Personas Físicas según la siguiente tabla:

| Cuantía de los beneficios del año anterior | Importe de la minoración |

| Inferior a los 9.000 euros | 100 euros |

| Entre 9.000 y 10.000 euros | 75 euros |

| Entre 10.000 euros y 11.000 euros | 50 euros |

| Entre 11.000 y 12.000 | 25 euros |

| En el caso de que este ejercicio sea el primero de la actividad se considera que el rendimiento neto del año anterior fue cero. | |

- Casilla 14: La cifra que resulta de restar la casilla 12 y la 13.

- Casilla 15: Recoge los resultados negativos de las declaraciones de trimestres anteriores (siempre dentro del mismo año). Es importante que esta cifra no sea superior a la de la casilla 14.

- Casilla 16: Solo tienes que rellenarla si el resultado de la casilla 14 ha sido positivo y si tienes un préstamo por la adquisición o rehabilitación de tu vivienda habitual. En tal caso, puedes deducirte el 2 por ciento del rendimiento neto (casilla 03 o 08) y un máximo de 660,14 euros al trimestre (en el caso de actividades agrícolas, forestales y pesqueras en estimación directa normal o simplificada, el máximo son 660,14 euros anuales).

- Casilla 17: La diferencia entre las casillas 14 y 15.

- Casilla 18: Solo tienes que rellenarla en caso de que presentes una declaración complementaria por el mismo concepto, ejercicio y periodo.

- Casilla 19: Es el resultado final de la declaración. Para calcularlo, tienes que restar las casillas 17 y 18.

Fuente: Agencia Tributaria

Tipo de declaración

Si el resultado de la casilla 19 es positivo, significa que eso es lo que debes ingresar a la Agencia Tributaria. Si es negativo, debes indicarlo marcando esta casilla.

Fuente: Agencia Tributaria